Рейтинговое агентство АКРА опубликовало исследование об итогах размещения субфедеральных и муниципальных облигаций в 2019 году. Исследование было подготовлено в рамках экспертно-аналитического сотрудничества АКРА с Фондом Росконгресс.

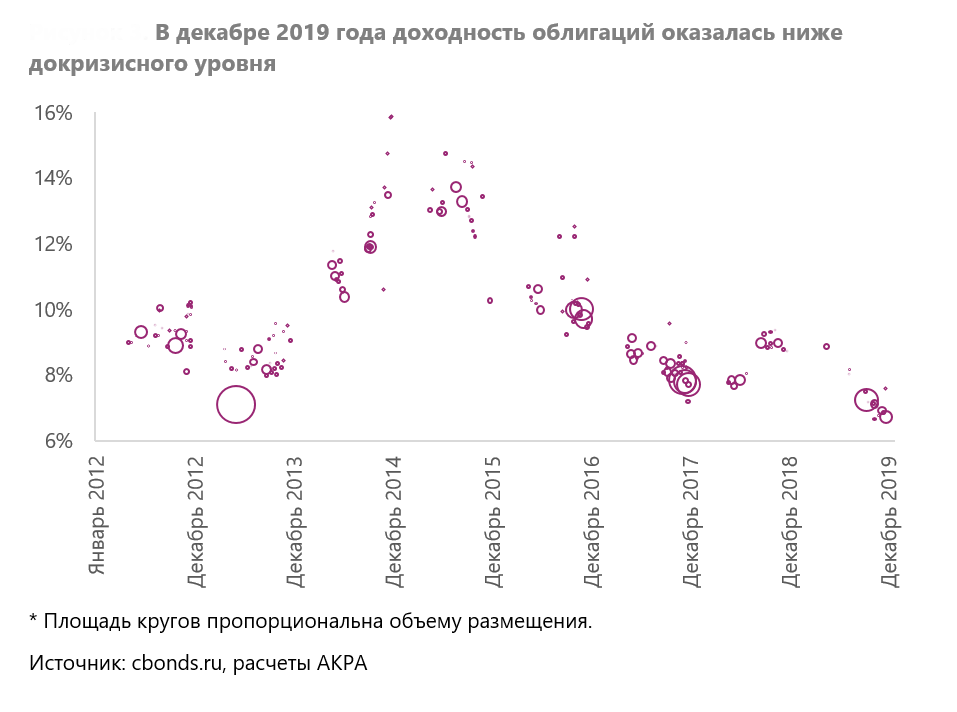

Интерес российских регионов к облигациям ослабевает, несмотря на благоприятную конъюнктуруНа фоне принятого Банком России решения о снижении ключевой ставки с 7,75 до 6,25% годовых наблюдалось снижение средневзвешенной доходности первичных размещений облигаций до 7,2% годовых. Это самый низкий показатель за наблюдаемый период: в 2013 году, до кризиса, средневзвешенная доходность составляла 8,1% годовых, а в 2017 году, когда наблюдался пик размещения субфедеральных облигаций за анализируемый период, 8,2% годовых.

В 2019 году средневзвешенная доходность при первичном размещении снизилась в среднем на 1 п. п. по сравнению с 2018 годом. Доходность по облигациям, размещённым в конце 2019 года, оказалась ниже 7% годовых, а купонные ставки достигли 6,5% годовых.

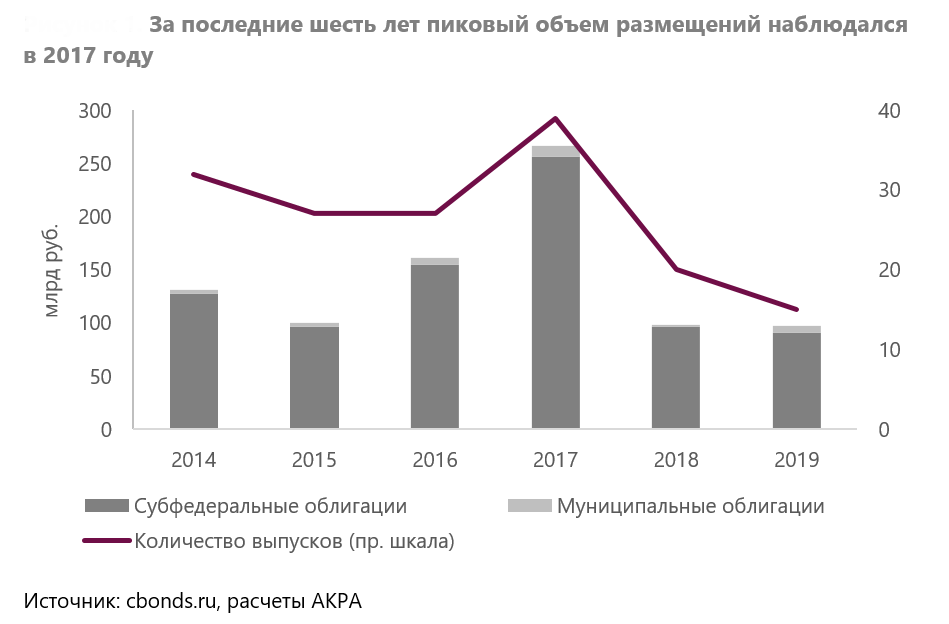

Тем не менее регионы не смогли воспользоваться благоприятными условиями на финансовом рынке для увеличения дюрации долгового портфеля. В 2019 году совокупный объём размещённых региональных и муниципальных облигаций остался на уровне 2018 года. При этом количество размещений, как и число эмитентов, снизилось.

В 2019 году регионы продолжали придерживаться практики размещения облигаций на срок до семи лет, при этом более половины размещённых облигаций будут полностью погашены не позднее чем через пять лет. Средний срок погашения облигаций, размещённых в 2019 году, снизился до 4,4 года, тогда как в 2018 году средний срок погашения составлял 4,8 года, а в 2017 году 5,8 года.

Основная причина невысокого интереса субъектов РФ к выпуску облигаций уменьшение потребности в заёмном финансировании на фоне роста доходов региональных бюджетов. Количество регионов, исполняющих бюджет с дефицитом, сократилось почти вдвое по сравнению с 2017 годом. Накопленные за предыдущие годы остатки на счетах позволяют регионам финансировать дефицит, не прибегая к заимствованиям. Предпринятые Минфином России меры по сокращению долговой нагрузки регионов также способствуют уменьшению их долга.

В условиях снижения процентных ставок, продолжавшегося в течение всего 2019 года, субъекты РФ отдавали предпочтение банковским кредитам. У регионов фактически нет возможности проводить досрочные погашения облигаций, тогда как банковские кредиты более гибкий инструмент с этой точки зрения: при снижении процентных ставок они могут быть досрочно погашены и замещены более «дешёвыми» кредитными ресурсами.

В 2020 году сохранится возможность замещения банковского долга регионов облигационными займами, однако заметное увеличение объёма размещений маловероятно. Тем не менее некоторому росту размещений облигаций могут способствовать принятые в середине 2019 года положения Бюджетного кодекса РФ по обеспечению контроля за долговой нагрузкой регионов и муниципалитетов, а также стабилизация процентных ставок на текущем низком уровне.

Исходя из принятых законов о региональных бюджетах, плановый объём выпуска субфедеральных облигаций в 2020 году составляет до 310 млрд руб. В 2019 и 2018 годах планировалось разместить облигации совокупной номинальной стоимостью 250 и 330 млрд руб. соответственно, однако фактический объём размещения оказался в 2,53 раза ниже (порядка 100 млрд руб.). Скорее всего в 2020 году данная тенденция сохранится, а предложение субфедеральных и муниципальных облигаций останется на уровне 2018 и 2019 годов.

Однако имеется ряд факторов, способных привести к увеличению объёма выпуска облигаций в 2020 году. В частности, к ним относится стабилизация процентных ставок на текущем уровне. Кроме того, долгосрочные облигации могли бы стать одним из источников покрытия возможного роста расходов региональных бюджетов на финансирование инвестиционных проектов по развитию инфраструктуры (предполагают длительный срок возврата вложений). Дополнительным стимулом возможного расширения рынка региональных облигаций является отсутствие ограничений на стоимость подобных заимствований.

С 2020 года при оценке долговой устойчивости региона или муниципалитета начнут учитываться ежегодные объёмы платежей на обслуживание и погашение его долга. Рефинансирование банковских кредитов с помощью размещения облигационных выпусков, сроки погашения которых обычно вдвое превышают сроки погашения банковских кредитов, будет способствовать сокращению ежегодных объёмов таких платежей и уменьшению рисков, связанных с рефинансированием.

Основные результаты исследования доступны в видео.