В исследовании проанализировано влияние кризиса, вызванного COVID-19, на глобальные потоки капитала и меры валютного контроля, предпринимаемые в разных странах.

В исследовании Организации экономического сотрудничества и развития проанализировано влияние кризиса, вызванного COVID-19, на глобальные потоки капитала и меры валютного контроля, предпринимаемые в разных странах. Помимо драматических последствий для здоровья людей во всем мире, вспышка COVID-19 вызвала серьезные экономические и финансовые последствия: ожидается, что в 2020 году мировой ВВП сократится на 6%, торговля может снизиться с 12 до 32%, потоки прямых иностранных инвестиций сократятся примерно на 40%. Глобальный экономический шок от COVID-19 привел к множеству различных последствий, в частности к беспрецедентному оттоку капитала из стран с развивающейся рыночной экономикой, вызванному продажей портфельных активов иностранными инвесторами. Масштабы и темпы оттока капитала в условиях текущего кризиса примерно в четыре раза превысили показатели финансового кризиса 2008 года. На этом фоне специальные валютные меры стали важной частью инструментария политики в странах с развивающейся рыночной экономикой. Страны будут продолжать пересматривать и корректировать свои меры поддержки, в том числе с учетом опыта других стран на этом направлении. Поскольку фрагментация рынка может затруднить привлечение финансовых средств, страны очень заинтересованы в сотрудничестве друг с другом с целью поиска наиболее подходящих инструментов для преодоления кризиса, и здесь международное сотрудничество будет играть ключевую роль.

Аналитики Фонда Росконгресс выделили основные тезисы данного исследования, сопроводив каждый из них подходящим по теме фрагментом видеотрансляций панельных дискуссий, состоявшихся в рамках деловых программ ключевых мероприятий, проведенных Фондом.

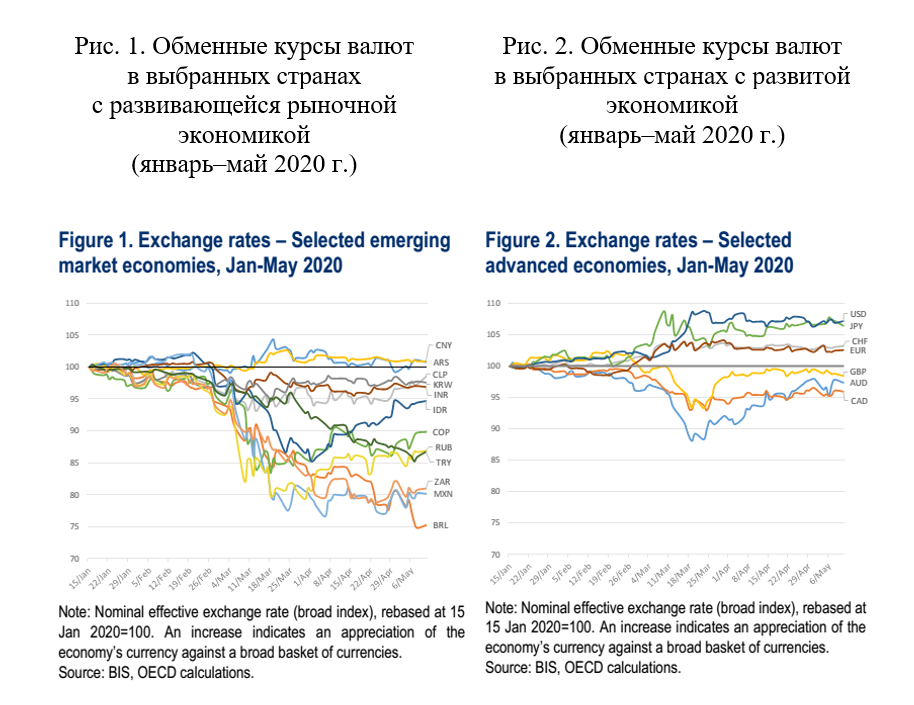

Кризис COVID-19 и обрушение цен на нефть привели к резким колебаниям на валютных рынках.

На фоне кризиса произошло резкое обесценивание валют. По мере того, как вспышка COVID-19 переросла в беспрецедентный глобальный кризис, сопровождавшийся обрушением цен на нефть, обменные курсы валют стран с формирующейся рыночной экономикой существенно снизились, особенно заметно снизился курс бразильского реала (BRL), мексиканского песо (MXN), российского рубля (RUB), южноафриканского рэнда (ZAR), а позднее индонезийского рупия (IDR) и турецкой лиры (TRY) (Рис. 1). В период с конца февраля до середины конца марта 2020 года темпы девальвации валют ускорились. Валюты развитых стран в целом укрепились за этот период, особенно доллар США (USD), японская иена (JPY), евро (EUR) и швейцарский франк (CHF), а также после заметного падения в первой половине марта вырос курс канадского (CAD) и австралийского доллара (AUD) (Рис. 2). Стоит отметить, что с апреля курс наиболее пострадавших валют (IDR, RUB, ZAR, MXN) стабилизировался.

Видео: roscongress.org/sessions/finansirovanie-infrastrukturnykh-proektov/search/#01:35:40.288

В марте 2020 года во многих странах с формирующейся рыночной экономикой, а также в некоторых развитых странах прекратилось осуществление трансграничных портфельных инвестиций.

Исключительной особенностью кризиса COVID-19 является динамика потоков капитала, масштабы и скорость оттока капитала. Страны с более слабыми позициями на финансовом рынке столкнулись с массовым оттоком портфельных инвестиций, т. к. в период кризиса и неопределенности международные инвесторы выводят капитал или инвестируют в более безопасные активы. Портфельные инвестиции, которые, как правило, представляют собой наиболее волатильную категорию активов, быстро отреагировали на шок, который пандемия нанесла глобальной экономике. Резкое изменение ситуации в отношении прибыли и доходов для компаний, вызванное кризисом COVID-19, произошло после нескольких лет роста корпоративной задолженности и наращивания заемных средств. Кроме того, значительная часть увеличения долга представляет собой дополнительные риски, по мере того как краткосрочные трудности обслуживания долга, связанные с нехваткой ликвидности, со временем приводят к неплатежеспособности. Корпорации сталкиваются с дополнительными рисками в контексте существенного обесценивания валют. В последние годы корпорации в странах с развивающейся экономикой все чаще имеют возможность выпускать облигации в своей местной валюте, в то время как выпуск облигаций в иностранной валюте в настоящее время составляет лишь 18%. С другой стороны, возросла доля иностранной собственности. Падение стоимости национальных валют по отношению к доллару США увеличивает расходы на обслуживание долга эмитентов облигаций в местной валюте, что, вероятно, создает нехватку ликвидности. Обесценивание валют в странах с развивающейся экономикой повышает риски, связанные с совокупными расходами для инвесторов, и может вызвать продажу акций и уход инвестора с рынка. Все это проявляется в продолжающемся внезапном прекращении притока портфельных инвестиций, отражается на перераспределении портфельных инвестиций в контексте снижения доходности активов в странах с развивающейся экономикой. Страны по-разному отреагировали на ситуацию, связанную с оттоком или внезапным прекращением инвестиций, отчасти потому, что меры реагирования зависят во многом от экономической ситуации, которая была в стране до начала кризиса.

В период кризиса некоторые страны прибегли к использованию ряда политических рычагов для преодоления финансовых потрясений и предотвращения нехватки валютной ликвидности.

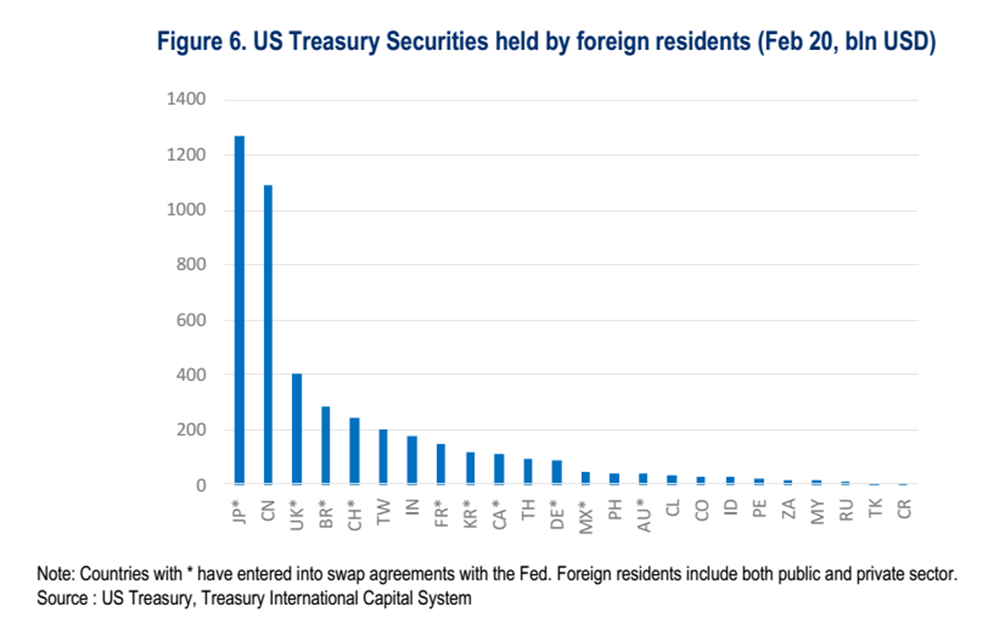

Многие страны использовали ряд инструментов фискальной и кредитно-денежной политики: ослабили кредитно-денежный контроль, предложили кредитные гарантии, осуществили закупку активов, стимулировали ликвидность в долларах США через международные своп-линии и пр. В условиях оттока иностранного капитала и быстрого обесценивания национальных валют, как правило, делается ставка на валютные резервы страны для защиты национальной валюты и сохранения валютной ликвидности внутри страны. Например, Центральный банк Чили расширил на 20 млрд долларов и продлил до 2021 года программу валютного контроля, начатую в ноябре 2019 года. Бразилия провела валютную интервенцию на спотовом валютном и производном рынках, чтобы поддержать бразильский реал (BRL), который обесценился на 15% с середины февраля 2020 года. Объем валютной интервенции Бразилии составил 23 млрд долл. США, что соответствует 6,4% валовых резервов Бразилии по состоянию на апрель 2020 года. Банк Индонезии осуществил тройную интервенцию с целью стабилизации обесценения индонезийской рупии (IDR) на спотовых и внутренних валютных рынках, а также на внутреннем рынке государственных облигаций. Центральный Банк России использовал несколько инструментов для продажи иностранной валюты в соответствии с налоговым правилом: с 10 марта по 28 мая 2020 года совокупные продажи иностранной валюты в соответствии с налоговым правилом составили 9,7 млрд долл. США. Индия, Мексика, Перу также предприняли валютные интервенции. В целом способность использовать международные резервы в периоды кризисов, таких как кризис COVID-19, зависит от накопленных с течением времени резервов, а также от потребностей в финансировании. Страны столкнулись с кризисом в разной степени готовности к нему. Несколько многосторонних инициатив было предпринято для предотвращения острой нехватки валютной ликвидности. Пятнадцатого марта Федеральная резервная система (ФРС) установила своп-линии с четырьмя центральными банками мира: Банком Японии, Европейским ЦБ, Банком Англии и Швейцарским национальным банком. Девятнадцатого марта ФРС объявила о временном открытии долларовых своп-линий с центральными банками Австралии, Бразилии, Дании, Кореи, Мексики, Норвегии, Новой Зеландии, Сингапура и Швеции, возобновив практику, которая в последний раз использовалась во время глобального финансового кризиса. Банк Японии и Банк Таиланда также договорились о двустороннем своп-соглашении 31 марта, а Европейский центральный банк согласовал своп-линии с Хорватским национальным банком и Болгарским национальным банком 15 и 22 апреля соответственно. Тридцать первого марта 2020 года ФРС предприняла беспрецедентный шаг по созданию нового временного механизма репо для иностранных и международных валютно-финансовых органов, позволяющее им заключать соглашения репо с ФРС, используя активы казначейства США в качестве обеспечения (Рис. 6).

Ценные бумаги казначейства США, принадлежащие иностранным резидентам (млрд долл. США по состоянию на 20 февраля)

Страны с развивающейся экономикой прибегают к управлению потоками капитала, ослабляя требования главным образом к притоку капитала с целью того, чтобы сохранить необходимый уровень ликвидности.

Власти Аргентины стремятся ограничить отток капитала. В Китае, Индии и Перу власти ослабили ограничения касательно притока иностранных инвестиций. Центральный банк Аргентины предоставил возможность выводить средства за границу в иностранной валюте с использованием местных банковских счетов в местной валюте при условии соблюдения лимитов на покупку иностранной валюты (200 долл. США в месяц на человека). Возможность снятия наличных средств с местных карт в иностранной валюте с использованием овердрафта от эмитента карты увеличена до 200 долл. США за транзакцию в странах, не граничащих с Аргентиной. Сумма денежных переводов в иностранной валюте с местных счетов на зарубежные увеличена до 500 долл. США в месяц. Эти меры направлены на оказание помощи аргентинским резидентам, которые пользуются иностранной валютой за рубежом, во время текущего кризиса. В Индии был увеличен лимит на иностранные портфельные инвестиции в корпоративные облигации до 15% от объема непогашенной части долга на 20202021 гг., что является мерой, направленной на вливание ликвидности в индийский рынок корпоративных облигаций. Резервный банк Индии продлил период реализации экспортных поступлений и репатриации, для того чтобы позволить отечественным экспортерам получить свои поступления и репатриировать средства на более длительные сроки, с учетом того, что их торговые партнеры пострадали в результате строгой изоляции от COVID-19. С целью сохранения достаточного уровня ликвидности в Перу были резко сокращены требования к краткосрочным валютным обязательствам перед нерезидентами с 50 до 9%.

Политики разных стран ослабили жесткую позицию в отношении мер валютного контроля и операций банков в иностранной валюте.

Большинство мер валютного контроля связаны с притоком финансов, за некоторыми исключениями. Например, Турция ужесточила отдельные валютные меры по оттоку капитала. Наиболее распространенные инструменты, которые страны использовали, включают дифференцированные резервные требования, дифференцированные коэффициенты ликвидности, ограничения относительно валютных деривативов, налоги и сборы по валютным обязательствам, весовые коэффициенты риска для валютных кредитов, лимиты на валютные операции брокеров и дилеров.

Также предлагаем вам ознакомиться с другими материалами, размещенными в специальных разделах Информационно-аналитической системы Росконгресс СидимДомаЭкономика, Финансовый рынок, Прямые иностранные инвестиции и Экономическое неравенство, посвященных возможным путям стабилизации экономики, состоянию финансового рынка и инвестиционного климата в условиях пандемии, а также преодолению экономического неравенства.