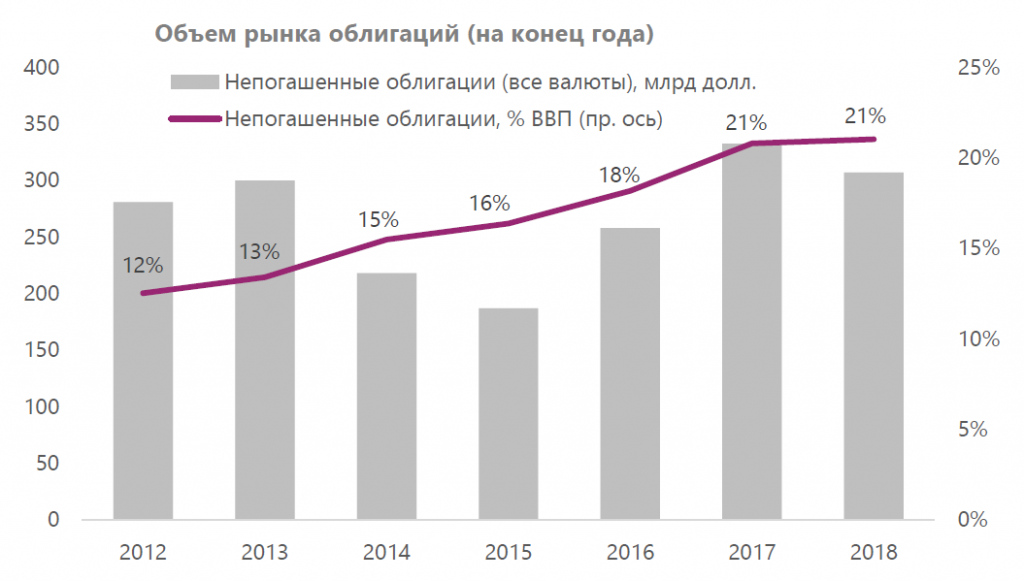

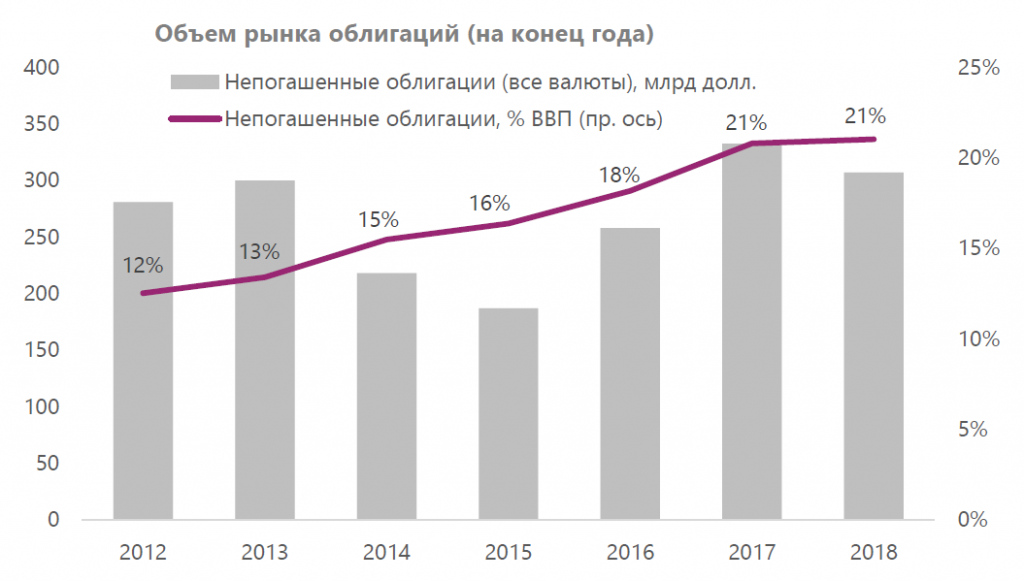

Рынок облигаций в России занимает примерно 21% ВВП, это сравнительно небольшие цифры. Отчасти такое положение дел обусловлено исторически сложившимися высокими процентными ставками, которые сдерживают развитие всех видов долговых отношений.

Современный российский рынок облигаций устойчиво растёт. Низкий уровень инфляции расширяет горизонт прогнозирования. Санкции стимулируют российские компании проводить заимствования внутри страны.

Крупнейшими держателями облигаций остаются российские коммерческие банки. Около половины обращающихся долговых бумаг государственные облигации. Доходности по ним используются как ориентир для частных размещений с низкими рисками. Среди облигаций нефинансовых компаний три четверти приходится на нефтегазовую, строительную и металлургическую отрасли.

Большинство облигаций номинированы в рублях и имеют сроки погашения от четырёх до шести лет. Облигации с погашением более чем через десять лет это либо ипотечные бумаги, либо облигации, выпущенные инфраструктурными компаниями (ряд из них имеют явную или неявную госгарантию). С 2017 года некоторые крупнейшие финансовые институты начали выпускать сверхкраткосрочные бумаги с погашением менее чем через месяц (используются для управления ликвидностью). В целом по рынку минимум 2030% облигаций имеют встроенные опционы (пут или колл). Купоны у большинства бумаг фиксированные.

Кредитный риск эмитентов в России может быть оценён с помощью рейтингов, присвоенных по национальной шкале двумя российскими рейтинговыми агентствами. Кредитные рейтинги, помимо прочего, включают в себя информацию об отраслевом риске относительно устойчивом факторе общего кредитного риска.

Системный финансовый риск можно оценить с использованием индикаторов финансового стресса. Финансовая система, связывая разные отрасли экономики, может способствовать распространению неплатежей по контрактам агентов, работающих на одних рынках, на контракты агентов, присутствующих на других рынках. Масштабные эпизоды финансовых кризисов могут приводить к нарушению работы реального сектора экономики (изначально из-за возникновения локальных кризисов ликвидности), что определяет важность внимания к ним.

Современный российский рынок облигаций устойчиво растёт. Низкий уровень инфляции расширяет горизонт прогнозирования. Санкции стимулируют российские компании проводить заимствования внутри страны.

Крупнейшими держателями облигаций остаются российские коммерческие банки. Около половины обращающихся долговых бумаг государственные облигации. Доходности по ним используются как ориентир для частных размещений с низкими рисками. Среди облигаций нефинансовых компаний три четверти приходится на нефтегазовую, строительную и металлургическую отрасли.

Большинство облигаций номинированы в рублях и имеют сроки погашения от четырёх до шести лет. Облигации с погашением более чем через десять лет это либо ипотечные бумаги, либо облигации, выпущенные инфраструктурными компаниями (ряд из них имеют явную или неявную госгарантию). С 2017 года некоторые крупнейшие финансовые институты начали выпускать сверхкраткосрочные бумаги с погашением менее чем через месяц (используются для управления ликвидностью). В целом по рынку минимум 2030% облигаций имеют встроенные опционы (пут или колл). Купоны у большинства бумаг фиксированные.

Кредитный риск эмитентов в России может быть оценён с помощью рейтингов, присвоенных по национальной шкале двумя российскими рейтинговыми агентствами. Кредитные рейтинги, помимо прочего, включают в себя информацию об отраслевом риске относительно устойчивом факторе общего кредитного риска.

Системный финансовый риск можно оценить с использованием индикаторов финансового стресса. Финансовая система, связывая разные отрасли экономики, может способствовать распространению неплатежей по контрактам агентов, работающих на одних рынках, на контракты агентов, присутствующих на других рынках. Масштабные эпизоды финансовых кризисов могут приводить к нарушению работы реального сектора экономики (изначально из-за возникновения локальных кризисов ликвидности), что определяет важность внимания к ним.